<meta name="google-site-verification" content="0S72xkYcSqqt100ZuIzn_Zif1zL8vIvcXUmc5Tjo10o" />

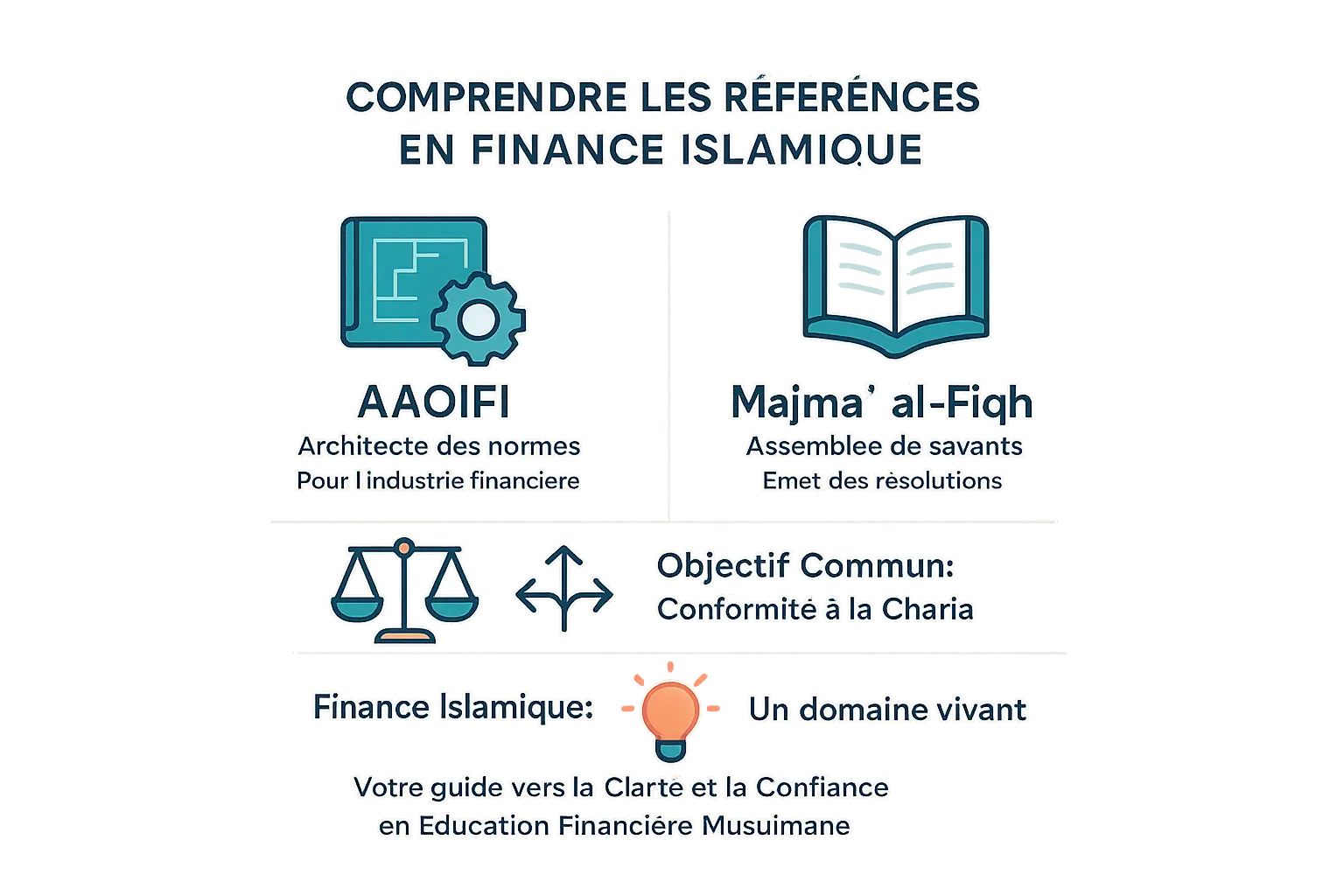

L’essentiel à retenir : L’AAOIFI établit des normes techniques pour harmoniser la finance islamique, tandis que le Majmaʿ al-Fiqh propose des résolutions générales sur l’éthique financière. Cette complémentarité permet aux investisseurs de concilier rigueur comptable et conformité à la Charia. Par exemple, une norme AAOIFI sur le contrat Mourabaha guide sa mise en œuvre pratique, alors qu’une résolution du Majmaʿ évalue sa légitimité fondamentale.

Vous vous sentez perdu face aux avis divergents de l’AAOIFI vs Majmaʿ al-Fiqh en finance islamique ? Vous n’êtes pas seul. Ces deux institutions, bien que partageant le même objectif de conformité charia, utilisent des méthodes distinctes qui peuvent sembler complexes pour un débutant. Dans cet article, nous démêlons avec clé la différence entre ces références incontournables, leurs approches (normes techniques vs résolutions savantes) et vous offrons une méthode simple pour lire leurs avis sans jargon. Finie la confusion : découvrez comment ces divergences, loin d’être un obstacle, enrichissent votre compréhension pour investir sans riba, en alignement avec vos convictions.

Sommaire

Introduction : pourquoi plusieurs références en finance islamique ?

- AAOIFI : L’architecte des normes pour l’industrie financière islamique.

- Majmaʿ al-Fiqh : L’assemblée des savants qui émet des résolutions sur des questions contemporaines.

- Leur point commun : Un objectif partagé de conformité à la Charia.

- Leur différence : Des méthodes et des publics distincts, menant parfois à des approches différentes.

- La promesse : Cet article vous donne une méthode simple pour lire leurs avis sans jargon.

Vous vous lancez dans l’investissement halal et entendez parler de l’AAOIFI et du Majmaʿ al-Fiqh, sans vraiment savoir qui fait quoi ? C’est parfaitement normal.

La finance islamique est un domaine vivant, en pleine croissance, qui s’appuie sur une tradition juridique riche de 14 siècles. Il est donc naturel que plusieurs institutions de référence coexistent pour guider les pratiques. Ces différences ne sont pas des obstacles mais une richesse, reflétant l’adaptation continue de principes anciens à des contextes modernes.

Cet article vise à éclairer votre chemin avec simplicité. Vous découvrirez qui se cache derrière ces acronymes, comment ils travaillent, et surtout comment repérer l’essentiel dans leurs avis, sans vous perdre dans des détails techniques. Pas de conseils d’investissement ici, juste une éducation financière musulmane claire, pour vous donner confiance dans vos choix.

Qui sont l’AAOIFI et le Majmaʿ al-Fiqh ?

L’AAOIFI : le normalisateur de l’industrie financière

L’AAOIFI est comme l’architecte de la finance islamique. Fondée en 1991, cette institution établit des normes techniques pour que les banques et fonds islamiques fonctionnent de manière cohérente et transparente.

Ses normes couvrent la comptabilité, l’audit, la gouvernance et l’éthique conforme à la charia. Elles guident les professionnels dans la création de produits financiers sans intérêt.

Ces normes sont adoptées comme référence obligatoire dans plusieurs pays. Elles servent de base aux régulateurs pour encadrer le secteur. Les professionnels s’appuient sur ces standards pour garantir la conformité et la transparence.

Le Majmaʿ al-Fiqh : le conseil des sages pour la communauté

Le Majmaʿ al-Fiqh, créé en 1981, agit comme un conseil de juristes islamiques. Il répond aux questions juridiques modernes, y compris en finance, en s’appuyant sur un travail collectif de réflexion juridique (ijtihâd).

Ses résolutions visent à orienter les musulmans dans leur vie quotidienne et professionnelle. Il ne se limite pas à la finance mais traite de toutes les questions juridiques islamiques.

Ses avis s’adressent à un public large : individus, gouvernements, institutions religieuses et juridiques. Ils éclairent les débats moraux et juridiques sans entrer dans les détails techniques de mise en œuvre.

Tableau récapitulatif pour y voir clair

| Institution | Rôle principal | Type d’avis | Public visé | Lien officiel |

|---|---|---|---|---|

| AAOIFI | Standardisation de l’industrie | Normes Shari‘ah (techniques) | Banques, institutions financières, produits | aaoifi.com |

| Majmaʿ al-Fiqh (IIFA) | Jurisprudence collective | Résolutions (principes directeurs) | Grand public, savants, régulateurs | iifa-aifi.org |

La méthodologie, pas la technique : deux approches pour un même but

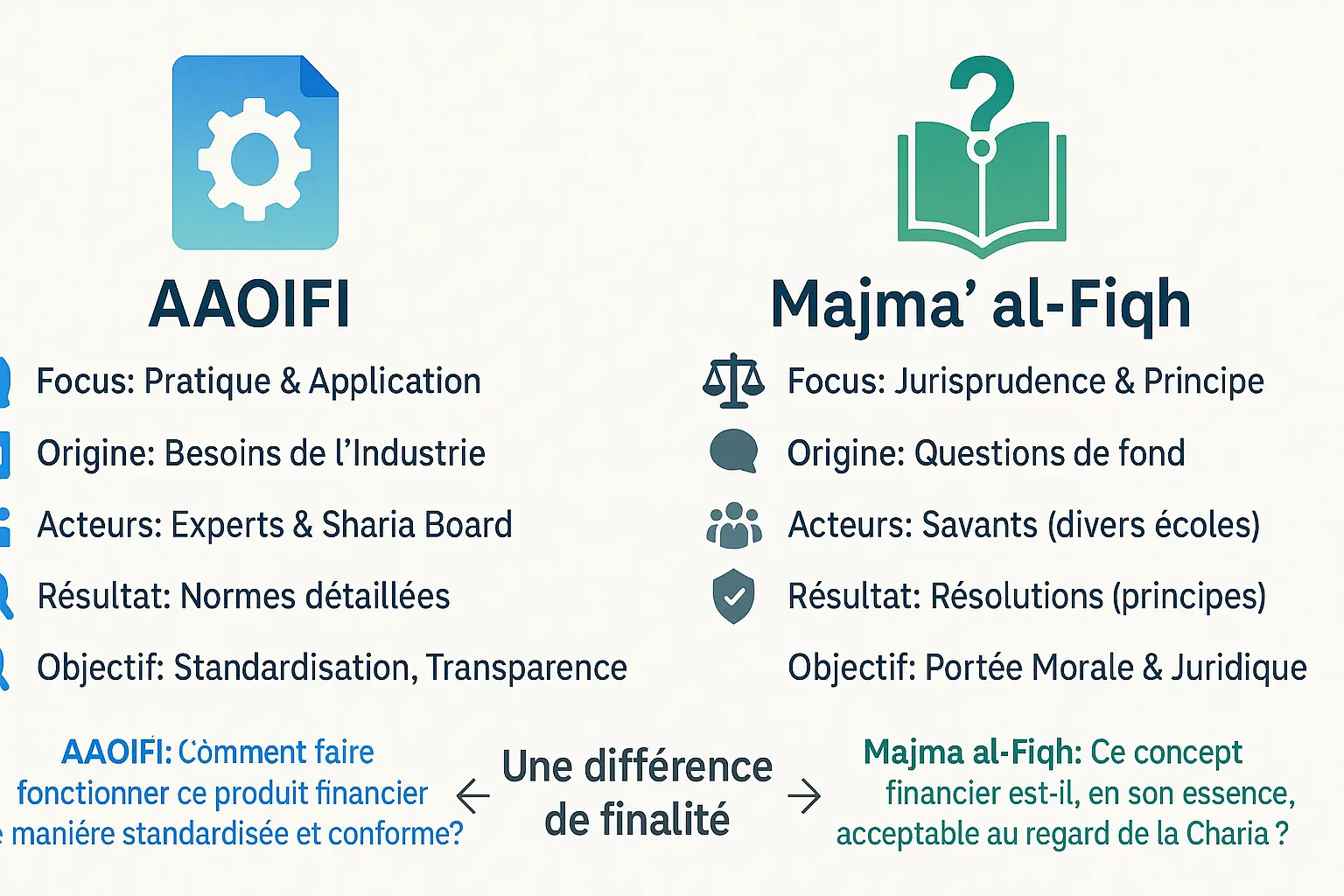

AAOIFI : le processus de standardisation pour l’industrie

L’AAOIFI agit comme un guide technique pour l’industrie financière islamique. Son travail commence par des consultations avec des experts comptables, juristes et spécialistes de la Charia. Ces échanges aboutissent à des normes détaillées, utilisables par les banques islamiques à travers le monde.

Imaginez un menu standardisé dans un restaurant international : chaque succursale sert le même plat, mais adapté aux ingrédients locaux. De même, les normes AAOIFI s’adaptent aux contextes locaux tout en maintenant des bases communes. Cela garantit cohérence et transparence.

Le processus inclut des auditions publiques et des révisions continues. Cette approche ouverte renforce l’autorité de l’AAOIFI, devenant la référence obligatoire pour de nombreux pays comme Bahreïn ou Qatar.

Majmaʿ al-Fiqh : l’ijtihâd collectif au service de la Oumma

Le Majmaʿ al-Fiqh ressemble à un grand conseil de sages. Réunissant des juristes de toutes les écoles juridiques musulmanes, il débat de questions fondamentales. Son objectif : établir des principes généraux applicables à tous les aspects de la vie, y compris la finance.

Prenez l’exemple d’une nouvelle forme d’assurance islamique. Le Majmaʿ réunit des spécialistes pendant des semaines, confronte des points de vue, et rend un avis basé sur le Coran et la Sunna. Ce n’est pas un mode d’emploi, mais une boussole morale.

Les résolutions du Majmaʿ influencent directement l’AAOIFI. Comme un arbre dont les racines (principes) nourrissent les branches (normes techniques), ces avis guident les décisions concrètes.

Une différence de finalité

L’AAOIFI se demande « Comment faire fonctionner ce produit financier de manière standardisée et conforme ? », tandis que le Majmaʿ al-Fiqh se demande « Ce concept financier est-il, en son essence, acceptable au regard de la Charia ? »

Ces deux approches complémentaires forment l’ossature de la finance islamique. L’AAOIFI fournit la structure pratique, le Majmaʿ établit les fondations juridiques. Ensemble, ils assurent que l’investissement halal reste fidèle aux principes tout en s’adaptant aux réalités économiques.

Où et pourquoi les avis peuvent-ils diverger ?

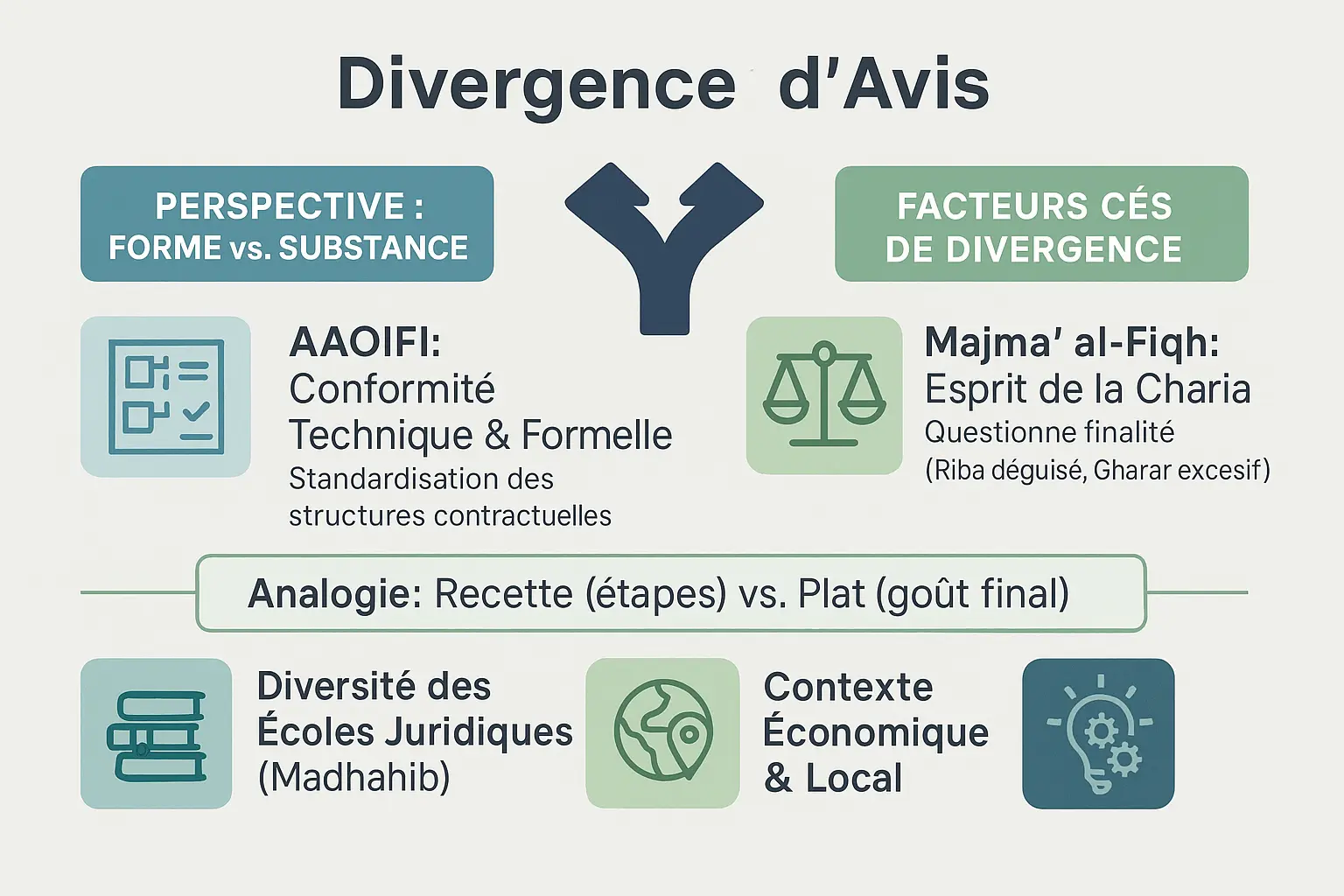

Forme vs. substance : une question de perspective

Imaginez un plat cuisiné avec soin en suivant une recette à la lettre, mais qui ne satisfait pas les convives. C’est un peu la différence d’approche entre l’AAOIFI et le Majmaʿ al-Fiqh.

L’AAOIFI vérifie que chaque ingrédient (chaque clause d’un contrat) respecte les normes techniques. Si tout est mesuré et conforme, le plat est déclaré « halal ».

Le Majmaʿ al-Fiqh, lui, goûte le plat final. Il s’assure que l’ensemble corresponde à l’esprit des principes islamiques, même si les ingrédients sont justes.

Cette divergence apparaît souvent dans des cas comme les contrats financiers complexes. L’AAOIFI valide la structure contractuelle si elle respecte les normes techniques, tandis que le Majmaʿ al-Fiqh peut questionner si l’effet réel ne contredit pas l’esprit de la Charia, comme un riba déguisé.

Les facteurs qui influencent les avis

Plusieurs éléments expliquent les divergences de vue entre experts. En voici les principaux :

- La diversité des écoles juridiques (Madhahib) : Les savants s’appuient sur des interprétations différentes des quatre grandes écoles sunnites, offrant des solutions variées à un même problème.

- Le contexte économique et local : Un avis peut varier selon que la finance islamique est dominante (comme en Malaisie ou dans les pays du Golfe) ou minoritaire, ce qui influence la rigueur des interprétations.

- L’innovation financière (Ijtihad) : Face à des produits nouveaux, les savants doivent interpréter les textes pour répondre à des situations inédites. Cela peut mener à des conclusions différentes avant qu’un consensus ne se dégage.

Guide du débutant : comment lire un avis de conformité en 5 étapes

Comprendre un avis de conformité à la Charia n’est pas réservé aux savants. Avec une méthode simple, vous pouvez saisir l’essentiel d’un avis, qu’il vienne de l’AAOIFI ou du Majmaʿ al-Fiqh, sans vous perdre dans les détails techniques. L’objectif ici est de vous guider pas à pas, en restant dans un cadre éducatif et non consultatif.

- Identifier la source : Est-ce une norme de l’AAOIFI (normalisation financière) ou une résolution du Majmaʿ (assemblée savante) ? Savoir qui parle donne 80% du contexte. L’AAOIFI publie des normes pour les banques, structurant des produits comme les Sukuk (obligations islamiques), tandis que le Majmaʿ émet des avis généraux sur la licéité, touchant parfois des sujets comme l’épargne éthique ou les investissements verts.

- Chercher la conclusion principale : Allez à l’essentiel : l’avis autorise-t-il, interdit-il ou fixe-t-il des conditions ? Une lecture rapide de la conclusion suffit. Dans les normes AAOIFI, la réponse se trouve souvent dans les chapitres « Shariʿah compliance ». Pour les résolutions du Majmaʿ, vérifiez les sections « résolution finale » ou « avis collectif ». Un avis mentionnant « interdiction totale » ou « sous réserve de conditions » clarifie immédiatement sa position.

- Repérer les principes clés : Cherchez les mots comme riba (intérêt), gharar (incertitude), ou maysir (spéculation). Ces concepts structurent les avis. Pour investir dans l’or en Islam, les règles d’échange au comptant évitent le riba. Un contrat de Murabaha (achat-revente avec marge) doit respecter les règles de gharar, en évitant des clauses floues sur la livraison ou les modalités.

- Comprendre la portée : S’agit-il d’un avis ciblant un contrat précis (ex: Mourabaha AAOIFI) ou d’un principe général (ex: gharar du Majmaʿ) ? Une norme AAOIFI sur les Sukuk concerne les banques, tandis qu’une résolution du Majmaʿ sur l’éthique vaut pour tous, y compris les particuliers. Par exemple, un avis sur les cryptomonnaies pourrait être publié par le Majmaʿ avec un angle moral, alors que l’AAOIFI se concentrerait sur leur intégration dans les cadres de financement classiques.

- Adopter une posture prudente : Si les avis divergent sur un produit innovant, prenez du recul. En finance islamique, mieux vaut comprendre avant d’agir. Consultez des synthèses éducatives, des experts indépendants, ou des plateformes communautaires comme Namlora pour croiser les avis et éviter les pièges. En cas de doute, la prudence prévaut toujours.

FAQ : vos questions sur l’AAOIFI et le Majmaʿ al-Fiqh

Comprendre les institutions de la finance islamique évite bien des malentendus. Voici des réponses claires en quelques points.

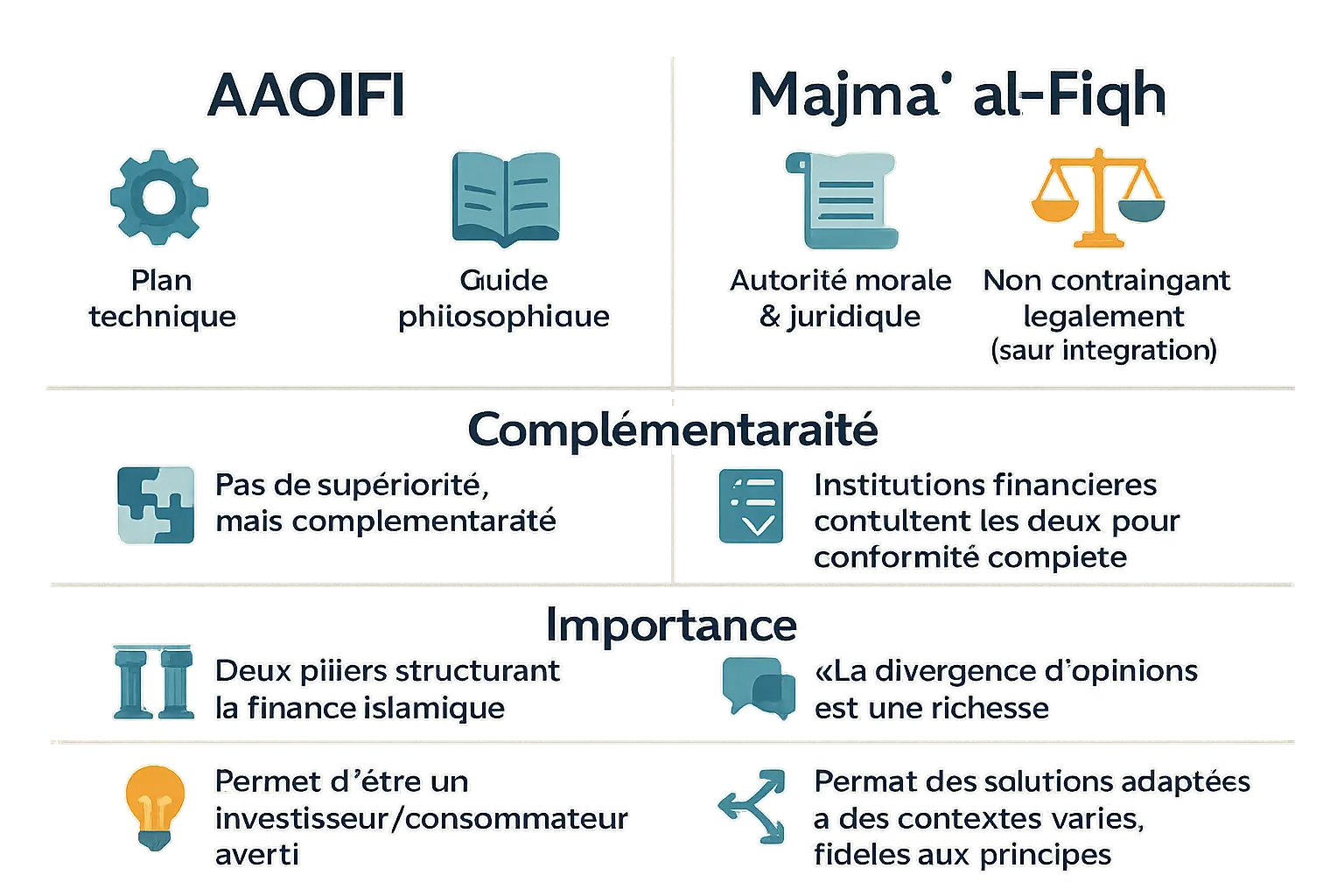

Un avis est-il supérieur à l’autre ?

L’AAOIFI et le Majmaʿ al-Fiqh sont complémentaires. L’AAOIFI établit des normes techniques pour les opérations financières. Le Majmaʿ propose des orientations juridiques basées sur le fiqh. Les deux guident les banques islamiques vers une conformité solide.

Leurs avis sont-ils contraignants ?

Les normes de l’AAOIFI sont obligatoires dans plusieurs pays (Bahreïn, Qatar…). Celles du Majmaʿ ont une autorité morale, devenant contraignantes uniquement si intégrées dans la législation nationale. Leur légitimité religieuse reste forte.

Pourquoi les connaître ?

Elles structurent la finance islamique. Les distinguer permet de juger les produits financiers avec discernement, devenant un consommateur averti, autonome dans l’alignement de vos choix avec vos valeurs.

La divergence d’avis n’est-elle pas un problème ?

La divergence d’opinions, fondée sur des méthodologies solides et un respect mutuel, est une richesse et un signe de vitalité dans la jurisprudence islamique, pas une faiblesse.

Ces différences reflètent une adaptation aux contextes sans trahir les principes. Elles offrent des solutions pratiques tout en préservant l’éthique.

Disclaimer : Namlora n’est pas un conseiller en investissement. Ce contenu est éducatif. Chacun reste responsable de ses décisions. AAOIFI | Majmaʿ al-Fiqh

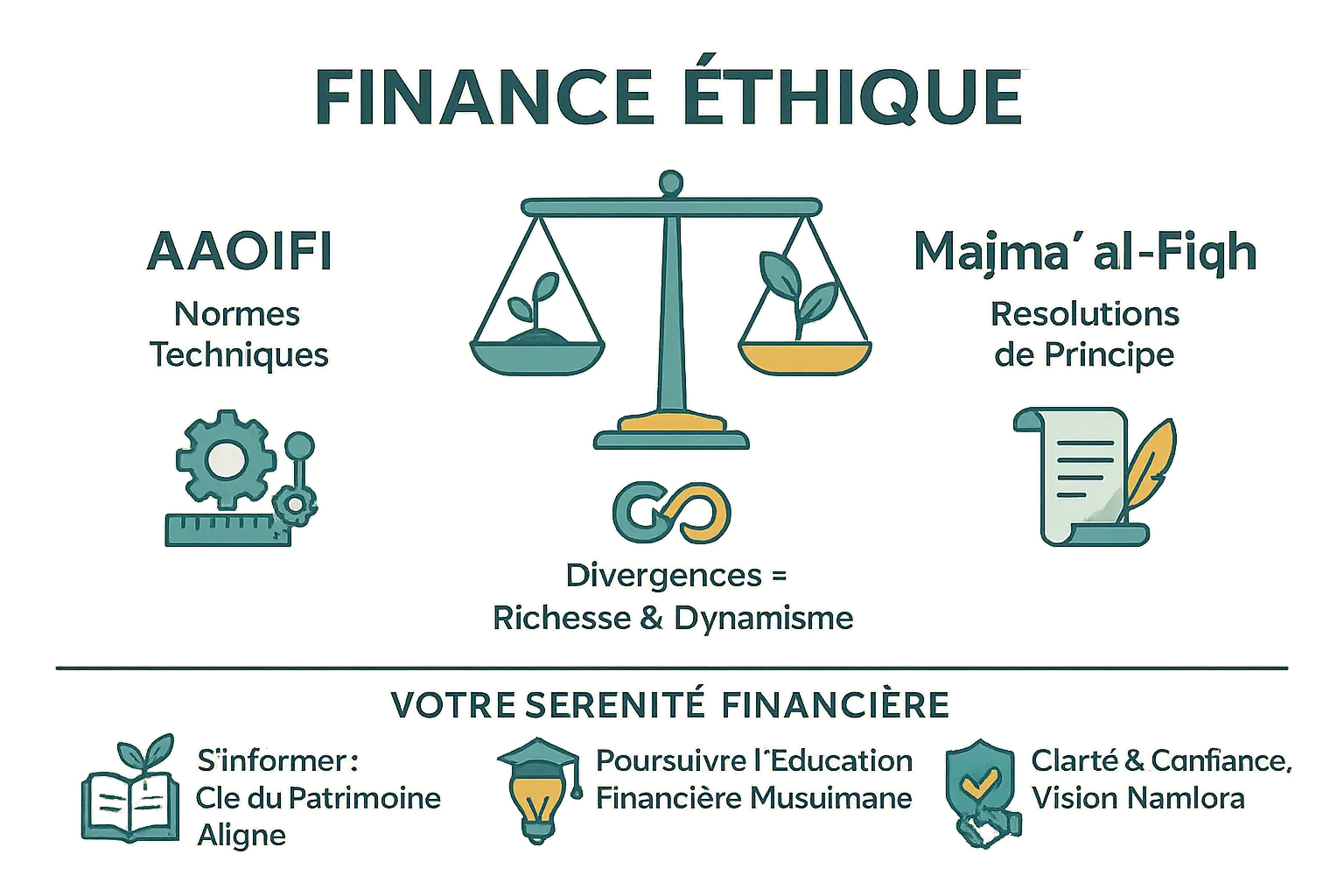

Ce qu’il faut retenir pour investir avec sérénité

L’AAOIFI et le Majmaʿ al-Fiqh partagent un objectif commun : encadrer une finance éthique, mais leurs méthodes diffèrent. L’AAOIFI propose des normes techniques pour les institutions, tandis que le Majmaʿ al-Fiqh formule des résolutions morales pour le grand public. Ces divergences reflètent la richesse d’une tradition juridique en constante adaptation, sans opposition réelle.

Félicitations pour votre démarche éclairée ! Comprendre ces distinctions est la première étape vers un investissement aligné avec vos valeurs. Pour approfondir votre éducation financière musulmane, explorez l’écosystème d’investissement éthique de Namlora, conçu pour simplifier l’accès à une finance transparente et durable.

⚠️ Disclaimer : Namlora n’est pas un conseiller en investissement. Ce contenu est éducatif et communautaire. Chacun reste responsable de ses décisions.

L’harmonie entre AAOIFI (normes techniques) et le Majmaʿ al-Fiqh (principes éthiques) réside dans leur complémentarité. Leur diversité est une force pour une finance islamique dynamique. En les comprenant, vous éclairez vos investissements alignés à vos valeurs. ⚠️ Disclaimer : Namlora n’est pas un conseiller en investissement. Contenu éducatif. Chacun reste responsable de ses choix.

FAQ

Quelle est la règle des 5 % dans AAOIFI ?

La règle des 5 % dans les normes AAOIFI est un seuil technique utilisé principalement dans les contrats de financement islamique, comme le Mourabaha, pour encadrer la prise de risque. Elle signifie que l’institution financière doit détenir une part minimale de 5 % du bien financé pour garantir une véritable implication économique. C’est un peu comme si vous achetiez une maison en vous assurant de posséder une petite part de terrain : cela renforce la solidité du contrat et évite les abus. Cette règle illustre comment les normes AAOIFI traduisent les principes de la finance islamique en pratiques concrètes et vérifiables.

Quelles sont les normes AAOIFI ?

Les normes AAOIFI sont des référentiels techniques qui guident le fonctionnement des institutions financières islamiques. Elles couvrent la comptabilité, l’audit, la gouvernance et la conformité à la Shariah. Imaginez-les comme un manuel d’utilisateur pour les banques : elles détaillent comment structurer des produits comme le Ijara (leasing) ou le Mudaraba (partenariat), tout en évitant les interdits comme le riba (intérêt). Ces normes visent à harmoniser les pratiques mondialement, pour une transparence et une confiance accrues dans le secteur.

Quels sont les principes fondamentaux de la finance islamique ?

La finance islamique repose sur trois piliers simples : 1. Interdiction du riba (intérêt) : Les gains doivent découler d’un vrai partage de risque, pas d’un taux fixe. 2. Refus du gharar (incertitude excessive) : Les contrats doivent être clairs et équitables pour toutes les parties. 3. Légitimité des activités : Les investissements doivent respecter les valeurs éthiques (pas d’armes, d’alcool, etc.). C’est comme cultiver un jardin : si les graines (les principes) sont saines, la récolte (les profits) est durable et bénéfique pour tous.

Qu’est-ce que l’AAOIFI ?

L’AAOIFI (Organisation comptable et d’audit pour institutions financières islamiques) est une institution qui établit des normes techniques pour les banques et fonds islamiques. Son rôle ? Permettre à ces institutions de fonctionner de manière transparente et conforme à la Shariah, en fixant des règles précises pour les contrats, les audits ou la gouvernance. C’est un peu l’ingénieur de la finance islamique : il fournit les plans pour que chaque produit soit solide, éthique et comparable à l’échelle mondiale. Ses normes sont adoptées par de nombreux pays, comme le Qatar ou le Bahreïn, pour encadrer l’industrie.